2023年3月1日よりサービス開始

Oliveは2023年3月1日から開始した新しいサービスです。

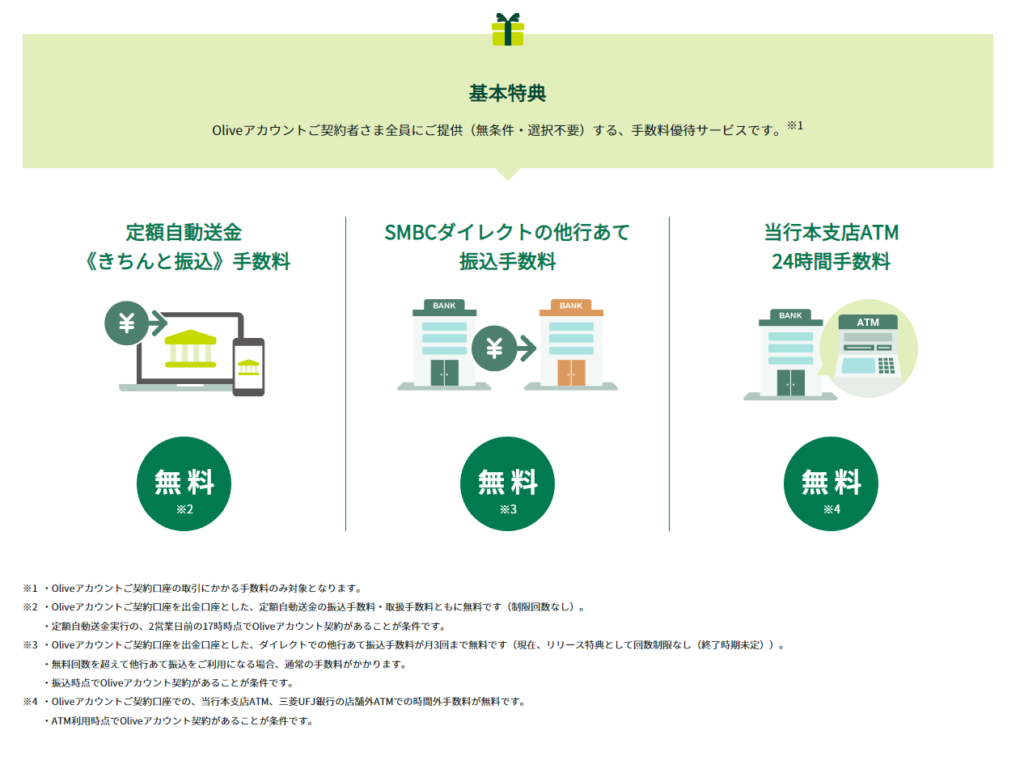

SMBCのアプリから以下のサービスを申し込みOliveアカウントを作成することで、各種特典が受けられるサービスとなっております。

そんなOliveカードですが、界隈ではゴールドがいいのかプラチナがいいのかいろんな意見が飛び交っていますね。

ここでメインとなるのがOliveフレキシブルペイ。

キャッシュカードとデビット、クレジット、ポイント払いの機能が一体となったオールインワンカードで、支払方法はSMBCアプリから切り替えて使用するものとなっています。

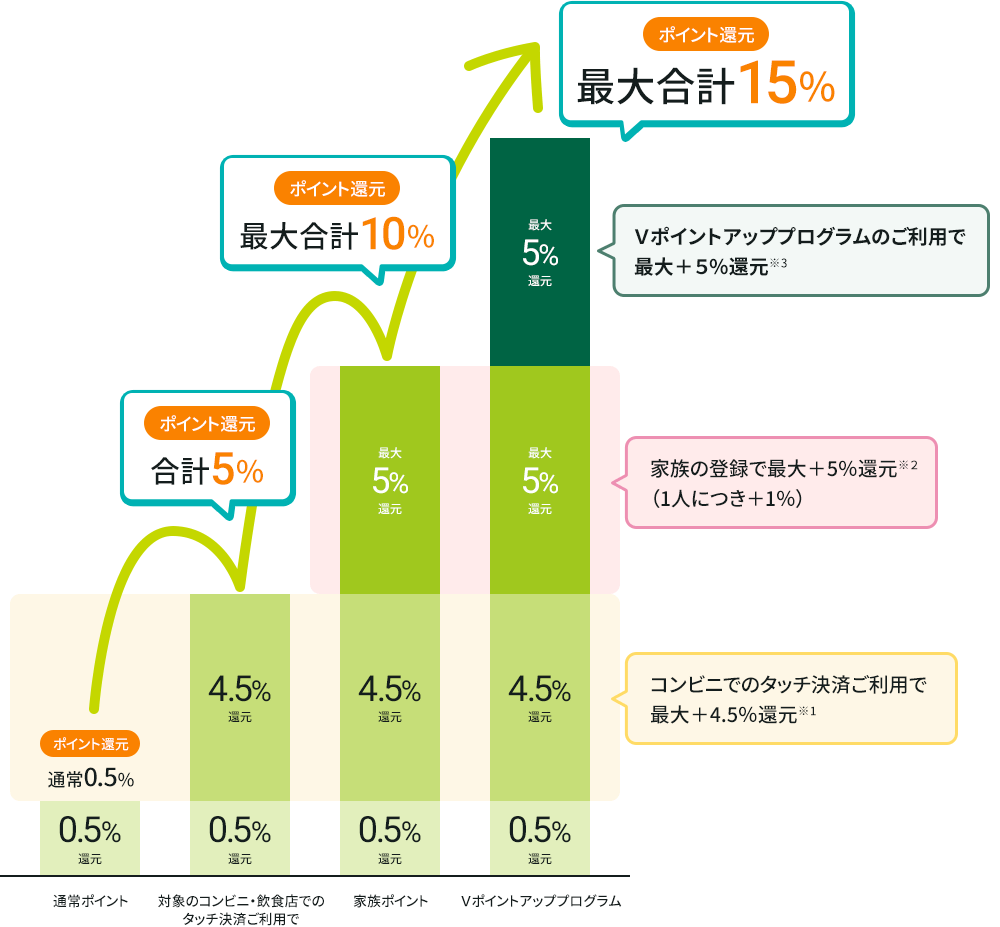

中でも注目なのがポイント還元率の高さ。

ポイントアッププログラムが組み合わさることによって最大15%の還元率になるとのこと。

還元されたVポイントは1ポイント1円として買い物などで利用できるほか、景品との交換、他社のポイントに移行、SBI証券での投資信託の購入などに使用ができます。

今回はこのカードのポイント還元率に焦点を当て、一般・ゴールド・プラチナプリファードのどの会員ランクが得なのか見ていきたいと思います。

Oliveフレキシブルペイ ランク別基本情報

カードの基本情報は以下の通りです。

| カードランク | 一般 | ゴールド | プラチナプリファード | |

|---|---|---|---|---|

| カード名称 | Oliveフレキシブルペイ | |||

| 発行ブランド | Visa | |||

| 年会費 | 永年無料 | 5,500円(税込) | 33,000円(税込) | |

| 継続特典 | – | ・年間100万円以上の利用 で翌年移行年会費永年無料 ・年間100万円以上の利用 で10,000ポイント付与 |

・年間100万円の利用ごと に10,000ポイント付与 (最大40,000ポイント) |

|

| 還元率 | クレジット | 0.5% | 0.5% | 1.0% |

| デビット | 0.5% | 0.5% | 1.0% | |

| ポイント払い | 0.25% | 0.25% | 0.25% | |

| SBIクレカ積立 | 0.5% | 1.0% | 5.0% | |

| Vポイントアッププログラム | 対象のサービスの利用状況に応じて、対象のコンビニ・飲食店での 利用時に通常のポイント分を含んだ最大15%ポイント還元 |

|||

| お買い物安心保険 | – | 購入日および購入日の 翌日から200日間補償 (補償限度額:300万円) |

購入日および購入日の 翌日から200日間補償 (補償限度額:500万円) |

|

| 不正利用に対する保障 | 不正利用が発生した場合、紛失・盗難の届け出日から 60日前までの損害を補償 |

|||

| 海外旅行傷害保険 | 最高2,000万円 | 最高2,000万円 | 最高5,000万円 | |

| 国内旅行傷害保険 | – | 最高2,000万円 | 最高5,000万円 | |

| ETCカード | 年会費550円(税込) | |||

| Apple Pay Google Pay |

設定可能 | |||

Olive一般ランクは年会費が永年無料でゴールド、プラチナプリファードは年会費がそれぞれ5,500円と33,000円発生します。

ただしゴールドランクについては年間100万円以上の利用で年会費永年無料となるので、プラチナプリファードと悩んでいらっしゃるクレジットカードヘビーユーザーはこの条件を達成するのではないでしょうか?

次にポイント還元率ですが、クレジットカードとして利用した際は一般とゴールドは差はなく0.5%となっており、プラチナプリファードは1.0%となっています。

ここまでですと全く高還元率とは言えませんが、Vポイントアッププログラムを適用することで対象店舗での還元率がどんどん上がっていきます。

また、SBI証券でクレカ積立をする場合はプラチナプリファードでは5%もポイント還元がありますので、ここがゴールドとプラチナを分ける損益分岐点に大きく影響してきます。

次でVポイントとSBIクレカ積立について説明します。

Vポイントアッププログラム

まずはVポイントアッププログラムについて見ていきましょう。

Vポイントアッププログラムとは、SMBCグループのサービス利用状況によってポイント還元率がアップするシステムで、対象店舗での利用時にのみ適用されます。

対象のサービスは以下の通りです。

| 対象サービス | 還元率 | 達成条件 |

|---|---|---|

| Oliveアカウントの選べる特典 | +1.0% | Oliveアカウントの選べる特典で「Vポイントアッププログラム+1%」を選択 |

| Oliveアカウントのご契約&アプリログイン | +1.0% | Oliveアカウントに契約の上、三井住友銀行アプリもしくはVpassアプリへ月1回以上ログイン |

| Oliveアカウントのご契約&住宅ローンのご契約 | +1.0% | Oliveアカウントに契約の上、住宅ローンの契約がある |

| SBI証券 | +0.5% | 当月の投資信託の買付が1回以上ある |

| +0.5% | 当月の国内株式または米国株式の取引が1回以上ある | |

| +1.0% | 当月末のNISA/つみたてNISA口座の保有資産評価額が30万円以上ある |

この中で達成しやすいものは、

- 選べる特典:+1%(プラチナプリファードは重複選択で+2%)

- アプリログイン:+1%。

- SBI証券:投資信託or株式取引 +0.5%

- SBI証券:保有資産評価額 +1%

合計で+3.5%、プラチナプリファードであれば+4.5%は無理せず達成できるかと思います。

選べる特典は4つあって、うちどれか1つ(プラチナプリファードは2つ。しかもVポイントアップを重複可)を選択できます。

このうちVポイントアッププログラムを選択した場合に還元率+1%されます。

他にも選べる特典は以下のものがあります。

選ぶ基準としては、月に対象店舗で20,000円以上決済する場合はポイント還元が200ポイント以上となりますので、その場合はVポイントアッププログラム一択となるでしょう。

また、対象店舗でタッチ決済を行うことでさらに還元率が+4.5%となります。

このほか家族の登録で最大+5%というのもあります。

家族の登録は二親等以内となっており、自身と配偶者の親兄弟、子、祖父母、孫など意外と幅広いので可能であれば5人招待すると還元率が+5%されます。

このように複数の条件を満たすことで、対象店舗でのポイント還元率が上がっていくシステムになっています。

無理なく達成できる範囲でも、

- 通常の還元率0.5%(プラチナプリファード1%)

- 前述のポイントアップ3.5%(プラチナプリファード4.5%)

- 対象店舗でのタッチ決済4.5%

合計で8.5%(プラチナプリファード10%)もの還元率となりますので、かなりの高還元率であるといえます。

ただし通常の還元率以外の上乗せ分は、特定の店舗でのみ適用されることに注意してください。

この特定の店舗とは以下の店舗になります。

どうでしょうか?

普段コンビニも使わないしポイントアップの恩恵は受けにくいかも、と思われるかもしれません。

私も普段使いでは0.5%還元なら他のカードがいいと思っていました。

ですが以下を見ていただくと、

となっており、プラチナプリファードであればプリファード特約店として上記以外にもスーパーマーケットやドラッグストアなども対象の店舗になっています。

参照:プリファードストア(特約店)一覧|三井住友カード プラチナプリファード

ただし対象のコンビニなどの店舗以外ではVポイントアップは適用とならないため、スーパーマーケットなどでは還元率は落ちます。

それでもこの中の店舗で普段の食材や生活用品を買う場合、ポイント還元は2%~と高還元の部類になりますのでゴールドよりも使い勝手が良いかと思います。

宿泊予約サイトなどでは追加ポイントが9%のところもあり、通常と合わせて10%もの還元はかなりお得でしょう。

まとめると以下の表になります。(カッコ内はプラチナプリファードの場合)

| 対象サービス | 還元率 | |

|---|---|---|

| 対象のコンビニなど | スーパーなど | |

| 通常ポイント | 0.5%(1.0%) | 0.5%(1.0%) |

| 対象店舗でのタッチ決済 (プリファード特約店加算) |

4.5%(4.0%) | 0%(1.0~9.0%) |

| 家族の登録 | 最大5.0%(最大5.0%) | 0%(0%) |

| Vポイントアップ | 最大5.0%(最大6.0%) | 0%(0%) |

| 合計 | 最大15.0%(最大16.0%) | 0.5%(2.0~10.0%) |

基本的には通常の1%もしくは特約店の2%還元で使用することになると思います。

したがって一般もしくはゴールドとプラチナプリファードとの還元率の差は、通常で0.5%、プリファードストアで1.5%となります。

SBI証券でのクレカ積立のポイント還元

次にカードランクで一番差の大きいSBI証券でクレカ積立をした際の還元率について。

各ランクのクレカ積立での還元率は、

- 一般:0.5%

- ゴールド:1%

- プラチナプリファード:5%

となっており、ゴールドとプラチナで4%の差があります。

還元されるのは毎月50,000円が上限ですので、年間600,000円まで。

毎月上限までクレカ積立をすると、ゴールドとプラチナで24,000ポイントの差となります。

注意点として、還元対象となるのは積立設定をした投資信託の買付のみとなっています。

私のように今のところ投資信託は積立しておらず、一般NISAなどで国内・外国株式を中心に投資をしている人は恩恵が得られないと思うかもしれません。

ですが2024年からはNISAが新制度となり、成長投資枠(一般NISA)とつみたて投資枠(つみたてNISA)がそれぞれ設けられ、しかも併用ができます。

つまり一般NISAで投資を行っていた方にも追加して、自動的につみたてNISAの枠が設定されるということになります。

ですので一般NISA中心だった方もつみたて投資枠との分配を考える必要があり、投資資金の一部をつみたて投資枠に回す方はクレカ積立にすることでポイント還元を受けられるようになります。

年間最大で30,000ポイントですがこのポイントもさらに投資に回せますし、積もり積もって大きな差になります。

一般カードでもいいのでポイント還元を受けたいところですね。

ゴールドかプラチナプリファードかの損益分岐点

以上の条件からゴールドカードにするかプラチナプリファードカードにするか検討していきたいと思います。

条件は以下の通りとすると

- ゴールドは年会費無料条件を達成済み

- Vポイントアッププログラムの適用状況は同じ

- プラチナプリファードは選べる特典をポイントアップの重複選択

還元ポイントの差は以下の通りとなります

- 通常:0.5%

- 対象のコンビニなど:1.0%

- プリファードストア:1.5~9.5%

- クレカ積立:4.0%

まずクレカ積立額別のポイント還元率の差ですが

- 5,000円/月:200ポイント/月 ∴2,400ポイント/年

- 10,000円/月:400ポイント/月 ∴4,800ポイント/年

- 20,000円/月:800ポイント/月 ∴9,600ポイント/年

- 30,000円/月:1,200ポイント/月 ∴14,400ポイント/年

- 40,000円/月:1,600ポイント/月 ∴19,200ポイント/年

- 50,000円/月:2,000ポイント/月 ∴24,000ポイント/年

この還元されたポイントをプラチナプリファードの年会費33,000円から差し引き、残額を通常利用でのポイント還元でまかなえればお得ということになります。

クレカ積立額別の必要通常利用額は以下の通りです(プリファードストアの還元率差は1.5%で計算)

- 5,000円/月:年会費残り30,600円 ∴通常店舗のみで利用:6,120,000円 プリファードストアのみで利用:2,040,000円

- 10,000円/月:年会費残り28,200円 ∴通常店舗のみで利用:5,640,000円 プリファードストアのみで利用:1,880,000円

- 20,000円/月:年会費残り23,400円 ∴通常店舗のみで利用:4,680,000円 プリファードストアのみで利用:1,560,000円

- 30,000円/月:年会費残り18,600円 ∴通常店舗のみで利用:3,720,000円 プリファードストアのみで利用:1,240,000円

- 40,000円/月:年会費残り13,800円 ∴通常店舗のみで利用:2,760,000円 プリファードストアのみで利用:920,000円

- 50,000円/月:年会費残り9,000円 ∴通常店舗のみで利用:1,800,000円 プリファードストアのみで利用:600,000円

月20,000円以下の積立額の場合はそれ以外での必要決済額が多くなるため、なかなかに厳しそうです。

決済額が届かない場合はゴールドのほうがお得ということになります。

各クレカ積立額にプラスしてこの額を決済することで、ゴールドとプラチナプリファードの獲得ポイント差が33,000を上回り、プラチナプリファードの年会費以上の還元を受けることができます。

このうちプリファードストアでの決済がどれだけあるかで必要決済額が変わってきます。

ここで、家計の月間平均支出(二人以上世帯)のうちプリファードストアでの決済になりそうなものは、

- 食費(外食除く):68,949円 ∴年間 827,388円

- 家事雑貨・家事用消耗品:5,738円 ∴年間 68,856円

- 医薬品:2,581円 ∴年間 30,972円

平均での計算にはなりますが二人以上世帯の場合、合計で年間927,216円がプリファードストアでの利用となります。

この場合、クレカ積立で月39,775円以上あれば年会費以上の還元を受けることができます。

単身世帯の場合はいかになります。(単身世帯の内訳はないため、二人以上世帯の発生額の割合を計算し適用)

- 食費(外食除く):36,306円 ∴年間 435,672円

- 家事雑貨・家事用消耗品:2,740円 ∴年間 32,880円

- 医薬品:1,387円 ∴年間 16,644円

合計で485,196円ですので、クレカ積立を年間600,000円しても約1,723円が年会費を賄うには足りません。

この分を通常還元(ゴールドとの差0.5%)で稼ぐとすると、344,600円の決済が必要となります。

再び家計調査報告(家計収支編)2021年から支出を抜き出してみると(家賃・スマホ代はおおよそ)

- 水道光熱費:11,383円 ∴年間 136,596円

- 衣料品:4,843円 ∴年間 58,116円

- 娯楽:17,654円 ∴年間 211,848円

- 家賃:60,000円 ∴年間 720,000円

- スマホ代:2,500円 ∴年間 30,000円

このうち家賃はクレジット決済不可の場合も多いため除外すると、合計は年間436,560円となり年会費分のポイントを還元してもらうことができました。

まとめ

長くなってしまいましたがまとめると、

- 30,000円/月:年会費残り18,600円 ∴通常店舗のみで利用:3,720,000円 プリファードストアのみで利用:1,240,000円

- 40,000円/月:年会費残り13,800円 ∴通常店舗のみで利用:2,760,000円 プリファードストアのみで利用:920,000円

- 50,000円/月:年会費残り9,000円 ∴通常店舗のみで利用:1,800,000円 プリファードストアのみで利用:600,000円

二人以上世帯の場合、年間927,216円がプリファードストアでの利用!

→クレカ積立で月39,775円以上あれば年会費以上の還元!

単身世帯の場合、年間485,196円がプリファードストアでの利用!

→クレカ積立で月50,000円と残り必要決済額344,600円は水道光熱費、スマホ代、娯楽費などの決済で達成可能な範囲!

もちろん支出状況は異なりますが、平均データから計算するとクレカ積立で月に40,000円以上行う方はプラチナプリファードでも十分もとを取れるのではないかと思います。

家賃がクレカ決済できる方はそれだけでプラチナプリファードにする価値が一気に高まります。

とはいえ、SBI証券を使用している方は一般でもいいので来年からクレカ積立を始めるのがお得そうですね。

You only live once. 全力を尽くしましょう!

コメント